규제지역 다주택자가 보유하고 있는 장기일반민간임대주택(8년) 말소 후 매도 시 양도세에 대한 국세청 질의 내용

조세특례제한법 제97조의 3, 제97조의 5

대상주택 :

- 2018년 9월 13일 이전 취득 규제지역 아파트

- 2020년 2월 장기일반민간임대주택 등록 (구청, 세무서)

- 등록당시 공시가 6억이하

1. 2028년 임대사업자 자동말소 후 양도시 조특법 97조의 3 과세특례(50%)감면은 임대사업자 등록기간(8년)동안의 양도차익에 대해서만 가능하다.

2. 임대사업자 등록기간과 가격기준은 공시가를 기준으로 한다.

3. 임대사업자등록기간 이외의 기간의 양도세는 장특공제과세특례는 적용되지 않지만 보유 기간에따른 장특공제는 도니다.

4. 규제지역 다주택자라하더라도 미등록기간 양도세중과 안됨

5. 장특공제과세특례를 받기위해 임대사업자 등록말소 후 양도기간에 제한은 없다.(2028년 말소 후 기한에 상관없이 매도 가능)

'재테크 > 세무' 카테고리의 다른 글

| [홈택스] 부동산임대 종합소득세 신고하기(간편장부&분리과세) (0) | 2023.05.06 |

|---|---|

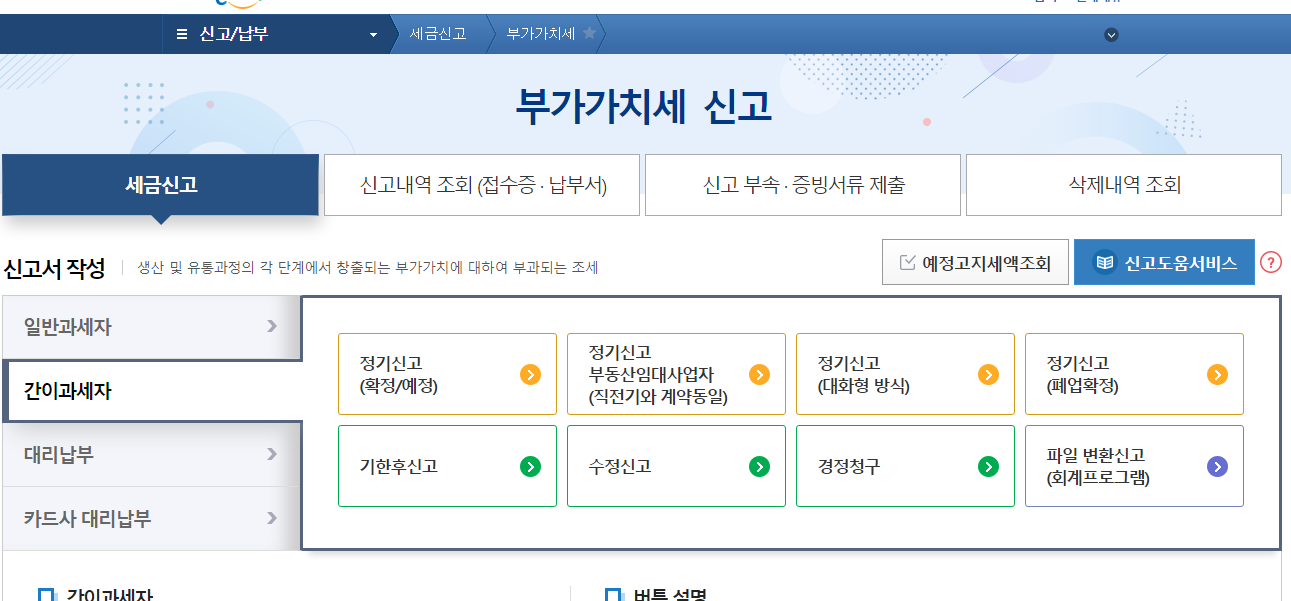

| 홈택스 임대사업 간이과세자 부가세 신고 방법 (2) | 2022.01.08 |

| 홈택스 종부세 합산배제 신청 시 유의사항 (0) | 2021.09.23 |

| 국세청 간편장부 안내 (0) | 2021.09.02 |

| 주택임대사업자 임대소득세(종합소득세) V유형 신고방법 (8) | 2021.05.13 |

18년 세법개정안 보도자료 ★★★.hwp

18년 세법개정안 보도자료 ★★★.hwp 첨부5 (별도)-18년 세법개정안 인포그래픽 ★★★.pdf

첨부5 (별도)-18년 세법개정안 인포그래픽 ★★★.pdf